【受付終了】定額減税しきれないと見込まれる方への給付金(定額減税調整給付金)について

【受付終了】申請期限は、令和年6年10月31日(木曜日)までです。

制度概要

定額減税調整給付⾦とは、定額減税(※)の対象でありながら、その恩恵を⼗分に受けることができないと⾒込まれる⽅に対し、その差額を1万円単位で給付⾦として⽀給する制度です。

※定額減税とは、納税義務者本⼈および配偶者を含めた扶養親族(国外居住者を除く。)1⼈につき、令和6年分の所得税3万円、令和6年度の個⼈住⺠税1万円の計4万円を減税する制度です。

給付額

1.と2.の合算額(合算額を1万円単位に切り上げる)

1.「所得税分定額減税可能額」ー「令和6年分推定所得税額(令和5年分所得税額)

(1.<0の場合は0)

2.「個人住民税所得割分減税可能額」ー「令和6年度個人住民税所得割額」

(2.<0の場合は0)

算定方法については、「給付額及び算定方法」をご確認ください。

支給対象者

次の要件を満たす方

令和6年1月1日時点で上尾市に住民登録があり、定額減税可能額が、令和6年に入手可能な課税情報をもとに把握された対象者の「令和6年分推計所得税額」(令和5年分所得税額)⼜は「令和6年度個⼈住⺠税所得割額」を上回る⽅。

※納税義務者本⼈の合計所得⾦額が1,805万円を超える⽅は対象外です。

申請方法

支給対象者に対して、確認書を送付いたします。確認書の内容をご確認の上、ご返送ください。

送付時期

令和6年7月中旬以降から順次送付いたします。

提出物

支給要件確認書

返送期限

令和6年10月31日(木曜日)【当日消印有効】

給付額及び算定方法

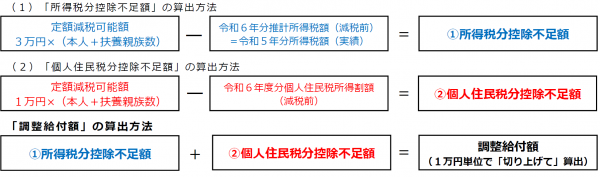

(1)「所得税分控除不足額」の算出方法

(例)納税義務者本⼈が妻と⼦ども2⼈を扶養している場合・・・

※納税義務者本⼈の令和6年分推計所得税額(減税前)は7万3千円、

令和6年度分個⼈住⺠税所得割額(減税前)2万5千円とする。

・所得税分定額減税可能額︓3万円×(本⼈+扶養親族数3⼈)=12万円

・個⼈住⺠税分定額減税可能額︓1万円×(本⼈+扶養親族数3⼈)=4万円

(1)所得税分控除不⾜額

所得税分定額減税可能額︓12万円-令和6年分推計所得税額(減税前)︓7万3千円=4万7千円

(2)個⼈住⺠税分控除不⾜額

個⼈住⺠税分定額減税可能額︓4万円-令和6年度分個⼈住⺠税所得割額(減税前)2万5千円=1万5千円

調整給付額

(1)所得税分控除不⾜額︓4万7千円+(2)個⼈住⺠税分控除不⾜額︓1万5千円=6万2千円

⽀給額は7万円(1万円単位で切り上げ)となります。

注意事項

給付金を受給するためには、手続きが必要です。

口座をお持ちでないなど、やむを得ない場合に限り、現金給付を行います。

「定額減税調整給付金」を装った詐欺等にご注意ください!

本給付金を装った「特殊詐欺」や「個人情報」「通帳、キャッシュカード」「暗証番号」の詐取にご注意ください。

市や内閣府などが現金自動預払機(ATM)の操作をお願いすることや、給付のために手数料の振込を求めることは、絶対にありません。

少しでも不審な電話や郵便物だと思われた場合には、消費生活センターや最寄りの警察署にご連絡ください

定額減税調整給付金についてのよくあるご質問

共通

Q 調整給付金についての書類(確認書等)は、いつ送付されますか?

調整給付金対象者に令和6年7月中旬以降より送付いたします。

Q 調整給付金の対象者は誰ですか?

令和6年分所得税と令和6年度個人住民税所得割に対して定額減税が行われますが、減税しきれないと見込まれる方に支給します。

Q 調整給付金で受け取れる金額はいくらですか?

定額減税額が、令和6年分推計所得税額(令和5年分所得税額)を上回った金額と、令和6年度個人住民税所得割額を上回った金額を合計し、1万円単位で切り上げた金額を支給します。ご自身が受け取ることができる金額については、令和6年7月中旬以降に送付いたします、「令和6年度定額減税調整給付金支給要件確認書」をご確認ください。

Q 調整給付金はいつごろ振り込まれますか?

受付・審査の状況により異なりますが、申請後1カ月程度期間を要します。

Q 申請者以外の口座への振り込みはできますか?

可能です。

その際は、確認書裏面の【代理申請を行う場合】の欄に必要事項を記入し、本人・代理人それぞれの本人確認書類及び振り込みを希望する口座の確認書類を添付してください。

調整給付金を支給する自治体について

Q 調整給付金はどこから支給されますか?

令和6年度個人住民税を課税されている自治体となります。必ずしも住民票上の自治体とは限りません。

Q 個人住民税が課税された後に住民登録を異動した場合どうなりますか?

個人住民税は、原則として1月1日現在の住所地の自治体で課税され、その後に住民登録を異動しても課税する自治体は変わりません。

令和6年度個人住民税が上尾市で課税された方は、その後に住民登録を異動しても、調整給付金は上尾市から支給されます。

調整給付金の対象者について

Q 令和5年度に住民税非課税世帯給付金(7万円)もしくは住民税均等割のみ課税世帯給付金(10万円)を受給しましたが、調整給付金は支給対象となりますか?

調整給付金の支給対象に該当する場合は、令和5年度の住民税非課税世帯給付金(7万円)もしくは住民税均等割のみ課税世帯給付金(10万円)を受給した方も対象となります。

Q 令和5年中に出国し、令和6年1月1日には国外に居住していた場合、調整給付金の対象になりますか?

個人住民税の賦課期日である令和6年1月1日に国外に居住していた場合、令和6年度個人住民税課税対象外となり、調整給付金を実施する自治体が存在しないことから、給付の対象とはなりません。

Q 令和5年中無収入で、令和6年から働き始めた場合、調整給付金の対象となりますか?

令和6年度個人市県民税は令和5年分の収入に対して課税される税金のため、令和5年が無収入だった場合は、今回の調整給付金の対象となりません。

ただし、令和6年1月以降に収入があり、令和6年分所得税が課税される場合は、所得税分のみ定額減税の対象となり、減税しきれなかったときは令和7年度での支給を予定しています。

Q 「推計所得税額なし(0円)、かつ個人住民税所得割額なし(0円)(※)」の場合、調整給付金の対象となりますか?

推計所得税と個人住民税所得割ともに税額がない方については、定額減税と同様、これを補完する調整給付金の対象とはなりません。

ただし、令和6年の所得税額が確定した時に定額減税しきれない額が生じた場合は、令和7年不足額給付の対象となる可能性があります。

(※)ここでの税額はいずれも定額減税前

Q 令和6年1月2日以降に亡くなった方は調整給付金の対象になりますか?

調整給付金確認書の返送・申請を行うことなく亡くなられた場合は、調整給付金は支給されません。

調整給付金確認書の返送・申請を行った後に亡くなられた場合は、調整給付金は支給され、相続の対象となります。

定額減税及び定額減税調整給付金の金額について

Q 住宅ローンやふるさと納税などの税額控除を受けている場合の調整給付金はどうなりますか?

住宅ローン控除やふるさと納税等の税額控除適用後に、住民税所得割額や所得税額がある場合、定額減税で控除しきれない分を給付します。

Q 調整給付金の給付額が不足していることが判明した場合はどうなりますか?

令和6年分所得税及び定額減税の実績額等が確定した後、調整給付金に不足が生じる場合には、令和7年度に追加で不足分の給付を行う予定です。

個人住民税の年税額が年度途中に修正されたことにより調整給付金に不足が生じた場合も同様に令和7年度に追加で不足分の給付を行う予定です。

Q 令和6年中に転居(住民登録を異動)した場合、不足額の支給はどこからされますか?

不足額については、令和7年度に個人住民税を課税する自治体が支給する予定です。

原則として令和7年1月1日現在の住民登録をしている自治体での実施となります。

修正申告、扶養人数の変更等に伴う定額減税や調整給付金の金額変更について

Q 令和6年度個人住民税の税額納税通知書に載っている扶養人数に誤りがある場合、どうすれば良いですか?

扶養人数の変更の手続きに関しましては、市民税課にお問い合わせください。

なお、定額減税しきれない額が増えた(新たに発生した)場合は、調整給付金の不足額として令和7年度での支給を予定しています。

Q 修正申告等を行った結果、定額減税しきれないと見込まれる金額が増えた(新たに発生した)場合、どうなりますか?

定額減税しきれない額が、増えた(新たに発生した)場合は、調整給付金の不足額として令和7年度での支給を予定しています。

その他

Q 調整給付金は、課税または差押えされることがあるのか

課税対象ではありません。また、差押えは禁止されています。

Q 個人住民税の定額減税についてどこに問い合わせすればよいですか?

令和6年度個人住民税における定額減税について( /page/364669.html )をご確認のうえ、ご不明等ございましたら、

上尾市市民税課へお問い合わせください。

Q 所得税の定額減税についてどこに問い合わせすればよいですか?

国税庁ホームページ(定額減税特設サイト)(https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm外部リンク)をご覧ください。

問い合わせ先

上尾市給付金コールセンター

電話番号:048-775-3548

受付時間:午前9時から午後5時まで (土曜日、日曜日、祝日を除く)

上尾市給付金申請受付窓口

〒362-8501 上尾市本町3-1-1

市役所1階 101会議室

受付時間:午前9時から午後5時まで (土曜日、日曜日、祝日を除く)